ویژه: همه چیز در مورد: چک بانکی و انواع آن

عناوین این مقاله

چک بانکی، برات یا سندی تجاری است که دریافت یا انتقال مبلغ معینی را تضمین میکند. چک بانکی ایجاد شده است تا بانک صادرکننده، ابزار اعتباری مناسبی به منظور پرداخت در شرایط گوناگون برای دارندگان حساب جاری در آن بانک فراهم کند. پرداختکننده چک را مینویسد و آن را به گیرنده میسپارد. گیرنده، چک را به بانک یا مؤسسه مالی دیگری میبرد تا در ازای آن پول نقد دریافت دارد و یا مبلغ آن را به حساب دیگری واریز کند.

چک ممکن است نقد یا واریز شود. هنگامی که گیرنده، چک را برای وصول یا واریز به بانک یا مؤسسه مالی دیگری ارائه میکند، وجه از حساب بانکی پرداختکننده برداشت میشود. این، روش دیگری برای دستور دادن به بانک برای انتقال وجه از حساب پرداختکننده به حساب گیرنده یا حامل است. چکها عموماً از یک حساب جاری صادر میشوند، اما میتوان وجه آنها را به یک حساب پسانداز یا هر نوع دیگری از حساب بانکی نیز انتقال داد.

استفاده از چک، به دو یا چند طرف امکان میدهد تا بدون نیاز به مبادله واقعی ارز فیزیکی، معامله انجام دهند (و پول جابجا کنند.) در واقع مبلغی که روی چک نوشته شده است جایگزین ارز فیزیکی معادل همان مبلغ است.

چک میتواند برای پرداخت قبوض، به عنوان هدیه، یا برای انتقال وجه بین دو شخص یا نهاد استفاده شود. چکهای بانکی معمولاً به عنوان یک روش امنتر (نسبت به پول نقد) برای انتقال پول در نظر گرفته میشوند، بخصوص زمانی که پای مبالغ کلان در میان باشد.در این بخش از مجموعه مقالات آموزشی سایت “مسکن رضا” به صورت اختصاصی و جداگانه به چک های بانکی و انواع آن میپردازیم.

چک چیست ؟ انواع و ارکان آن

چک، یکی از بهترین ابزارهایی است که برای پرداخت وجه مورد استفاده افراد قرار می گیرد و دارای اعتبار است. با استفاده از انواع چک ها نظیر چک عادی، چک مسافرتی و رمز دار، افراد می توانند مبادلات مالی خود را انجام دهند. چک، ارکانی دارد که ارکان آن، شامل صادر کننده، دارنده چک و محال علیه یا بانک می باشد.

چک، یکی از اسناد تجاری است که در یک برگه مخصوص نوشته می شود. علت اینکه قانون گذار، تصمیم به تعریف چک نمود، این بود که چک، جایگزینی برای پول نقد شود و وسیله ای برای جایگزینی پرداخت های نقدی باشد، تا افراد در معاملات روزمره خود، به جای پول، از آن استفاده کنند. در واقع، چک، زمانی باید صادر می شد که صادر کننده به اندازه وجه چک، در حساب خود، پول داشت و به جای دریافت پول از بانک و پرداخت آن به دیگری، اقدام به صدور چک می کرد.

در حال حاضر، هر چند در استفاده از چک، از فلسفه وجودی آن دور شده ایم، اما هنوز هم چک، به عنوان یکی از مهم ترین اسناد تجاری، مورد استفاده مردم و تجار است. هریک از انواع چک، دارای اعتبار است و افراد با توجه به نیازشان، می توانند اقدام به استفاده از انواع چک نمایند.

چک چیست ؟

طبق قانون، چک، نوشته ای است که به واسطه آن، صادر کننده به محلی که پول در آن قرار دارد، مثل بانک، دستور می دهد تا همه یا بخشی از پولی که نزد وی هست را به دارنده چک، بپردازد. برای صدور چک، باید نکاتی را رعایت کرد؛ از جمله اینکه صادر کننده چک، باید، مواردی که در متن چک، قید شده است را، به طور صحیح و بدون قلم خوردگی تکمیل نماید. مهمترین این موارد، نوشتن مبلغ چک به عدد و حروف، نوشتن تاریخ به حروف و عدد و نوشتن محل صدور چک و امضای چک است. در صورتی که چک، دارای خط خوردگی باشد، می توان در پشت چک، کلمه یا عدد درست را نوشت و با امضا، تایید کرد.

نکته مهم در مورد انواع چک، این است که چک، تنها با امضا معتبر است و درج مهر یا اثر انگشت به جای امضا، قابل قبول نیست. برای همین است که در بانک ها، هنگام ارائه چک، ابتدا، امضا مندرج در چک را با نمونه امضا صاحب حساب، مطابقت می دهند.

نکته دیگر این است که صادر کننده در هنگام صدور چک، باید در حساب جاری خود، به اندازه مبلغی که در چک می نویسد، وجه داشته باشد. .

چک، باید به محض اینکه به بانک تحویل داده می شود، در صورتی که شامل موارد چک برگشتی نباشد، پرداخت شود. در صورتی که صادر کننده چک، برای پرداخت وجه چک، از طرف بانک شرطی گذاشته باشد، بانک بدون توجه به این شرط، وجه را پرداخت خواهد کرد.

انواع چک

در قسمت قبل، به توضیح این سوال که چک چیست، پرداخته شد و برخی از مهم ترین احکام مربوط به صدور چک، از منظر قانون صدور چک با اصلاحات، بررسی شد؛ با این حال، اطلاع از اینکه انواع چک چیست، ضروری است و به همین دلیل در این قسمت، برخی از مهم ترین انواع چک را توضیح خواهیم داد:

چک عادی: یکی از انواع چک است. چکی است که صاحب حساب، آن را در وجه سایر افراد صادر می کند. این نوع از چک ها، اعتبار پرداختی خاصی ندارند و تنها به اعتبار صاحب حساب، می توان به آن ها، اطمینان کرد و باید اقدام به ثبت آن، در سامانه صیاد نمود.

چک تایید شده: برخلاف چک های عادی، این چک ها، از اعتبار پرداختی بالاتری برخوردارند، زیرا بانک، وجود وجه چک را در حساب، تایید می کند. به این ترتیب که حساب صادر کننده را به میزان مبلغ مندرج در چک، جدا و مسدود می کند و وجه تایید شده را، تنها به دارنده چک، پرداخت می کند.

چک تضمین شده یا بانکی: یکی دیگر از انواع چک است که به تقاضای مشتری، توسط بانک صادر می شود. این چک، در وجه خود بانک صادر کننده و یا یکی از شعب همان بانک خواهد بود. مزیت این چک، تضمین پرداخت وجه، توسط بانک است.

چک رمز دار یا بین بانکی: چکی است که به تقاضای مشتری، توسط بانک، برای یکی از بانک های دیگر در سطح کشور، صادر می شود و در واقع، باعث انتقالات مالی، از حساب بانکی مشتری، به بانک دیگر می شود. این چک ها همراه با رمز صادر می شوند.

چک مسافرتی: از دیگر انواع چک، چک مسافرتی است که در عرف، تحت عنوان تراول چک، شناخته شده است. در واقع، چکی است که توسط بانک، صادر می شود و مبلغ چک، بر روی آن درج شده است .

چک سفید امضا : چک سفید امضا، از انواع چک است. چکی است که توسط صادرکننده، امضا شده است، اما نام دارنده، تاریخ چک و سایر موارد، در آن قید نشده است.

چک مدت دار: چک مدت دار یا وعده دار، چکی است که امروز، برای مدتی بعد صادر شود و تاریخ صدور و سررسید آن متفاوت باشد. مثلا تاریخ صدور چک، ۱۲/ ۱۰/ ۹۶ باشد اما تاریخ سر رسید چک، ۰۱/۰۲/ ۹۷ باشد.

ارکان چک

در قسمت های قبل، در خصوص چک و اینکه انواع چک چیست و اعتبار هریک از انواع آن، چگونه است، توضیح دادیم. مطابق قانون چک، هر چک ارکانی دارد و برای صادر کردن هر ورق چک، باید سه رکن مهم وجود داشته باشند. بنابراین، ارکان چک، عبارتند از :

صادر کننده چک: اولین رکن از ارکان چک، صادر کننده چک است. در واقع، او شخصی است که صاحب حساب است و ورق چک را تکمیل و امضا می کند.

دارنده چک: دومین رکن از ارکان چک، دارنده چک است. دارنده، کسی است که چک برای او صادر شده است. چک، می تواند در وجه شخص معین، به حواله کرد یا در وجه حامل صادر شود، همچنین کسی که چک با پشت نویسی یا وراثت، به او منتقل شده است هم، دارنده چک محسوب می شود. طبق قانون، تنها، دارنده چک، می تواند اقدام به شکایت کیفری از چک برگشتی کند.

مُحال علیه چک: سومین رکن از ارکان چک، محال علیه است. در اسناد تجاری، محل به معنای پول است. چک بی محل، یعنی چکی که پول در حساب آن، وجود ندارد. محال علیه، به معنی محلی است که پول یا اعتبار چک، در آنجا وجود دارد و نگهداری می شود. محال علیه در چک، صرفا بانک است.

در پایان، ذکر این نکته ضروری است که با اجباری شدن ثبت چک در سامانه صیاد، پیش بینی می شود که آمار صدور چک برگشتی، به میزان قابل توجهی کاهش یابد؛ البته این امر، منوط به آشنایی با نحوه ثبت چک در سامانه صیاد و پیروی از مقررات مربوط به آن از سوی تمامی فعالان حوزه چک می باشد.

چک رمزدار بانکی و چک رمزدار بین بانکی

چک رمزدار، چکی است که برخلاف چک های عادی که توسط اشخاص صادر گردیده، توسط بانک ها و با شماره رمز مخصوص صادر می شود. چک رمزدار به دو نوع چک رمزدار بین بانکی و چک رمزدار بانکی تقسیم شده و در حال حاضر، استعلام چک رمزدار تنها از طریق مراجعه به شعبه بانک صادر کننده آن و به روش حضوری برای متقاضیان امکان پذیر می باشد.

چک، سند تجاری است که در مقایسه با سایر اسناد تجاری از بیشترین میزان استفاده در میان تجار و غیر تجار برخوردار می باشد. چک ها دارای انواع گوناگونی می باشند. علاوه بر چک های عادی که توسط اشخاص و به حساب خود آنها صادر می شود، انواع دیگری از چک نیز همچون چک تضمینی و چک رمزدار به دلیل امنیت بیشتر این چک ها و قابلیت بیشتر نقدشوندگی آنها مورد استفاده قرار می گیرند.

یکی از انواع چک، چک رمز دار می باشد. چک رمزدار یا Password-Protected Cheque ، چکی است که برخلاف چک های عادی که توسط اشخاص صادر گردیده، توسط بانک ها صادر می شود. در این نوع از چک، بانک به درخواست مشتری، چکی را صادر کرده که دارای رمز مخصوص بوده و نقد شوندگی و پرداخت آن توسط بانک تضمین شده است.

با توجه به اینکه چک رمزدار دارای مقررات و قواعد مخصوص به خود می باشد، در این مقاله، ابتدا به این سوال پاسخ داده که چک رمزدار چیست؟ سپس، چک رمزدار بین بانکی و چک رمزدار بانکی را تعریف کرده و در پایان، در مورد سقف مبلغ چک رمزدار و نحوه استعلام آن صحبت خواهیم کرد.

چک رمزدار چیست؟

امروزه چک ها دارای انواع گوناگونی می باشند. علاوه بر چک های عادی که توسط اشخاص و به حساب خود آنها به صورت چک روز و مدت دار، صادر می شود، انواع دیگری از چک نیز همچون چک تضمینی و چک رمزدار به دلیل امنیت بیشتر این چک ها و قابلیت بیشتر نقدشوندگی آنها مورد استفاده قرار می گیرند.

در پاسخ به این سوال که چک رمزدار چیست؟ باید گفت، چک رمزدار یا Password-Protected Cheque یکی از انواع چک بوده که به چکی اطلاق می شود که برخلاف چک های عادی که توسط اشخاص صادر گردیده، توسط بانک ها صادر می شود. در این نوع از چک، بانک به درخواست مشتری، چکی را صادر کرده که دارای رمز مخصوص بوده و نقدشوندگی و پرداخت آن توسط بانک تضمین شده، بنابراین دارنده آن با خطر چک برگشتی مواجه نمی شود.

چک رمزدار به دو نوع چک رمزدار بین بانکی و چک رمزدار بانکی تقسیم شده که ما در بخش های بعد به معرفی این دو نوع چک رمزدار و بیان ویژگی ها و تفاوت های آنها می پردازیم.

چک رمزدار بین بانکی

در بخش قبل، به تعریف چک رمزدار که یکی از انواع چک بانکی است، پرداخته و توضیح دادیم که چک رمز دار به دو نو ع چک رمزدار بین بانکی و چک رمزدار بانکی تقسیم می شود. در این بخش، به معرفی چک رمزدار بین بانکی پرداخته و در بخش بعد، چک رمزدار بانکی را توضیح خواهیم داد.

چک رمزدار بین بانکی، چکی است که به در خواست مشتری، توسط بانک برای یک بانک دیگر و بر عهده آن بانک صادر می شود که البته در آن از رمز استفاده می شود . انتقال پول از یک بانک به بانک دیگر ، کاربرد اصلی این نوع چک رمزدار می باشد.

مزایای چک رمزدار بانکی عبارتند از: امنیت و عدم امکان سوء استفاده از آن و هم چنین تضمین پرداخت آن . چک رمزدار بین بانکی حتما باید به حساب گیرنده یا همان دارنده چک صادر شود و صدور آن در وجه حامل ممنوع است . استفاده از چک رمزدار بین بانکی در انجام معاملات ملکی بسیار به جای چک عادی توصیه می شود ، زیرا بر خلاف چک عادی پرداخت چک رمزدار بین بانکی از طرف بانک تضمین شده است.

چک رمزدار بانکی

در بخش های قبل، به تعریف چک رمزدار پرداخته و چک رمزدار بین بانکی و ویژگی های این نوع از چک را توضیح دادیم. اکنون در این بخش، به تعریف چک رمزدار بانکی پرداخته و تفاوت این نوع از چک رمزدار با جک رمزدار بین بانکی توضیح خواهیم داد.

چک رمزدار بانکی، چکی است که با درخواست مشتری توسط بانک در وجه اشخاص حقیقی و حقوقی صادر می شود و نه بانک دیگر . در واقع مشتری می تواند به بانکی که در آن حساب دارد مراجعه کرده و از بانک بخواهد یک چک رمزدار برای وی صادر کند . در چک صادره، بانک شماره حساب فرد دریافت کننده را قید کرده و دربافت کننده می تواند در کلیه شعب بانک چک را نقد کند .

بر خلاف چک رمزدار بین بانکی، چک رمزدار بانکی قابل انتقال می باشد؛ نحوه انتقال چک بانکی به این صورت بوده که اگر صاحب چک پشت چک رمزدار بانکی را امضا نماید ، چک قابلیت انتقال پیدا می کند . ابه همین دلیل، چک رمزدار بانکی در حکم پول نقد بوده و در مقایسه با چک رمزدار بانکی از امنیت کمتری برخوردار می باشد. به جرات می توان گفت که مهم ترین ایراد چک رمزدار بانکی نیز همین ویژگی آن می باشد، زیرا در صورتی که چک رمزدار بانکی مفقود شود، هر کسی که آن را به بانک ارائه دهد می تواند وجه آن را نقد کند .

سقف مبلغ چک رمزدار

پس از تعریف چک رمزدار و معرفی چک رمزدار بین بانکی و ویژگی های این نوع از چک و سپس، تعریف چک رمزدار بانکی و توضیح تفاوت این نوع از چک رمزدار با چک رمزدار بین بانکی، در این بخش قصد داریم تا به این سوال پاسخ دهیم که سقف مبلغ چک رمزدار چه میزان می باشد؟

در پاسخ به این سوال که سقف مبلغ چک رمزدار چه میزان می باشد؟ باید گفت که قوانین و مقررات بانکی کشور، سقف مبلغ چک رمزدار را مشخص نکرده و بنابراین سقف مبلغ چک رمزدار همچون چک عادی با محدودیت قانونی مواجه نمی باشد. در نتیجه، مشتری می تواند برای هر مبلغ مورد نظر خود از بانک مربوطه، درخواست صدور چک رمزدار نماید.

نحوه استعلام چک رمزدار

از ابتدای سال ۱۴۰۰ و با اعلام بانک مرکزی، سامانه صیاد کار خود را رسما آغاز نمود؛ با این توضیح که ثبت چک و سایر عملیت مربوط به ان در این سامانه الزامی گردید. یکی از عملیات مربوط به چک، استعلام چک بوده که با وارد کردن شناسه صیادی چک در سامانه صیاد، برای متقاضی امکان پذیر می باشد. بنابراین ممکن است این سوال مطرح شود که نحوه استعلام چک رمزدار به چه صورت می باشد؟

در پاسخ به این سوال که نحوه استعلام چک رمزدار به چه صورت می باشد؟ باید گفت که با توجه به اینکه تا کنون، اطلاعیه ای مبنی بر امکان استعلام چک رمزدار از طریق سامانه صیاد یا همان سامانه پیچک از سوی بانک مرکزی اعلام نگردیده، در حال حاضر، استعلام چک رمزدار تنها از طریق مراجعه به شعبه بانک صادر کننده آن و به روش حضوری برای متقاضیان امکان پذیر می باشد.

فرق چک تضمین شده و رمزدار

در بخش های قبل، گفتیم که چک رمز دار، بر دو نو ع می باشد: چک رمزدار بانکی و چک رمزدار بین بانکی. همچنین، توضیح دادیم که چک رمزدار بانکی، چکی است که با درخواست مشتری، توسط بانک، در وجه اشخاص حقیقی و حقوقی صادر می شود و نه بانک دیگر؛ در حالی که، چک رمزدار بین بانکی، چکی است که به در خواست مشتری، توسط بانک، برای یک بانک دیگر و بر عهده آن بانک صادر می گردد.

اما، یکی دیگر از انواع چک که در نظام بانکی کشور ما وجود داشته و دارای کاربردهای مهمی می باشد، چک تضمین شده است؛ در این نوع از چک، چک، به درخواست مشتری ولی از سوی بانک، صادر شده و پرداخت وجه چک، از طرف بانک، تضمین می گردد. بنابراین، ممکن است، این سوال، مطرح شود که فرق چک تضمین شده و رمزدار چیست؟ به همین دلیل، در این قسمت، به توضیح فرق چک تضمین شده و رمزدار پرداخته، که شامل موارد زیر می باشد:

زمانی که چک تضمین شده، توسط بانک صادر می شود، وجه چک از حساب متقاضی کسر می گردد. بنابراین، با انجام این عمل، بانک، عملا، پرداخت وجه چک تضمین شده را ضمانت می کند.

بر خلاف چک های رمزدار، امکان نقد کردن چک تضمین شده و دریافت وجه آن، به صورت نقدی وجود دارد.

در رابطه با چک تضمین شده، نمی توان دستور یا تقاضای مسدودی و منع پرداخت را به بانک ارائه داد. به نحوی که حتی، با فوت و ورشکستگی متقاضی صدور چک، نیز بانک، وجه چک را به دارنده، پرداخت خواهد کرد.

تا پیش از اصلاح مقررات قانون صدور چک، چک تضمین شده، به صورت حامل نیز صادر میشد و این مورد، یکی از موارد فرق چک تضمین شده و رمزدار بود؛ اما با اصلاح مقررات قانون صدور چک، در حال حاضر، صدور چک تضمین شده، صرفا از طریق سامانه صیاد و با درج نام گیرنده، امکان پذیر بوده و بنابراین، چک تضمین شده نیز دیگر به صورت حامل، قابلیت صدور نخواهد داشت.

در سیستم بانکی کشور ما، انواع متفاوتی از چک، وجود داشته که در این مقاله، به بررسی برخی از آنها پرداختیم. یکی از انواع چک، در سیستم بانکی کشور ما، چک بین بانکی بوده که دارای هزینه و مقررات مخصوص به خود می باشد. مطالعه مقاله زیر، جهت آشنایی با مقررات این نوع از چک، توصیه می شود.

چک رمزدار بانکی و چک رمزدار بین بانکی

چک رمزدار، چکی است که برخلاف چک های عادی که توسط اشخاص صادر گردیده، توسط بانک ها و با شماره رمز مخصوص صادر می شود. چک رمزدار به دو نوع چک رمزدار بین بانکی و چک رمزدار بانکی تقسیم شده و در حال حاضر، استعلام چک رمزدار تنها از طریق مراجعه به شعبه بانک صادر کننده آن و به روش حضوری برای متقاضیان امکان پذیر می باشد.

چک، سند تجاری است که در مقایسه با سایر اسناد تجاری از بیشترین میزان استفاده در میان تجار و غیر تجار برخوردار می باشد. چک ها دارای انواع گوناگونی می باشند. علاوه بر چک های عادی که توسط اشخاص و به حساب خود آنها صادر می شود، انواع دیگری از چک نیز همچون چک تضمینی و چک رمزدار به دلیل امنیت بیشتر این چک ها و قابلیت بیشتر نقدشوندگی آنها مورد استفاده قرار می گیرند.

یکی از انواع چک، چک رمز دار می باشد. چک رمزدار یا Password-Protected Cheque ، چکی است که برخلاف چک های عادی که توسط اشخاص صادر گردیده، توسط بانک ها صادر می شود. در این نوع از چک، بانک به درخواست مشتری، چکی را صادر کرده که دارای رمز مخصوص بوده و نقد شوندگی و پرداخت آن توسط بانک تضمین شده است.

با توجه به اینکه چک رمزدار دارای مقررات و قواعد مخصوص به خود می باشد، در این مقاله، ابتدا به این سوال پاسخ داده که چک رمزدار چیست؟ سپس، چک رمزدار بین بانکی و چک رمزدار بانکی را تعریف کرده و در پایان، در مورد سقف مبلغ چک رمزدار و نحوه استعلام آن صحبت خواهیم کرد.

چک رمزدار چیست؟

امروزه چک ها دارای انواع گوناگونی می باشند. علاوه بر چک های عادی که توسط اشخاص و به حساب خود آنها به صورت چک روز و مدت دار، صادر می شود، انواع دیگری از چک نیز همچون چک تضمینی و چک رمزدار به دلیل امنیت بیشتر این چک ها و قابلیت بیشتر نقدشوندگی آنها مورد استفاده قرار می گیرند.

در پاسخ به این سوال که چک رمزدار چیست؟ باید گفت، چک رمزدار یا Password-Protected Cheque یکی از انواع چک بوده که به چکی اطلاق می شود که برخلاف چک های عادی که توسط اشخاص صادر گردیده، توسط بانک ها صادر می شود. در این نوع از چک، بانک به درخواست مشتری، چکی را صادر کرده که دارای رمز مخصوص بوده و نقدشوندگی و پرداخت آن توسط بانک تضمین شده، بنابراین دارنده آن با خطر چک برگشتی مواجه نمی شود.

چک رمزدار به دو نوع چک رمزدار بین بانکی و چک رمزدار بانکی تقسیم شده که ما در بخش های بعد به معرفی این دو نوع چک رمزدار و بیان ویژگی ها و تفاوت های آنها می پردازیم.

چک رمزدار بین بانکی

در بخش قبل، به تعریف چک رمزدار که یکی از انواع چک بانکی است، پرداخته و توضیح دادیم که چک رمز دار به دو نو ع چک رمزدار بین بانکی و چک رمزدار بانکی تقسیم می شود. در این بخش، به معرفی چک رمزدار بین بانکی پرداخته و در بخش بعد، چک رمزدار بانکی را توضیح خواهیم داد.

چک رمزدار بین بانکی، چکی است که به در خواست مشتری، توسط بانک برای یک بانک دیگر و بر عهده آن بانک صادر می شود که البته در آن از رمز استفاده می شود . انتقال پول از یک بانک به بانک دیگر ، کاربرد اصلی این نوع چک رمزدار می باشد.

مزایای چک رمزدار بانکی عبارتند از: امنیت و عدم امکان سوء استفاده از آن و هم چنین تضمین پرداخت آن . چک رمزدار بین بانکی حتما باید به حساب گیرنده یا همان دارنده چک صادر شود و صدور آن در وجه حامل ممنوع است . استفاده از چک رمزدار بین بانکی در انجام معاملات ملکی بسیار به جای چک عادی توصیه می شود ، زیرا بر خلاف چک عادی پرداخت چک رمزدار بین بانکی از طرف بانک تضمین شده است.

چک رمزدار بانکی

در بخش های قبل، به تعریف چک رمزدار پرداخته و چک رمزدار بین بانکی و ویژگی های این نوع از چک را توضیح دادیم. اکنون در این بخش، به تعریف چک رمزدار بانکی پرداخته و تفاوت این نوع از چک رمزدار با جک رمزدار بین بانکی توضیح خواهیم داد.

چک رمزدار بانکی، چکی است که با درخواست مشتری توسط بانک در وجه اشخاص حقیقی و حقوقی صادر می شود و نه بانک دیگر . در واقع مشتری می تواند به بانکی که در آن حساب دارد مراجعه کرده و از بانک بخواهد یک چک رمزدار برای وی صادر کند . در چک صادره، بانک شماره حساب فرد دریافت کننده را قید کرده و دربافت کننده می تواند در کلیه شعب بانک چک را نقد کند .

بر خلاف چک رمزدار بین بانکی، چک رمزدار بانکی قابل انتقال می باشد؛ نحوه انتقال چک بانکی به این صورت بوده که اگر صاحب چک پشت چک رمزدار بانکی را امضا نماید ، چک قابلیت انتقال پیدا می کند . ابه همین دلیل، چک رمزدار بانکی در حکم پول نقد بوده و در مقایسه با چک رمزدار بانکی از امنیت کمتری برخوردار می باشد. به جرات می توان گفت که مهم ترین ایراد چک رمزدار بانکی نیز همین ویژگی آن می باشد، زیرا در صورتی که چک رمزدار بانکی مفقود شود، هر کسی که آن را به بانک ارائه دهد می تواند وجه آن را نقد کند .

سقف مبلغ چک رمزدار

پس از تعریف چک رمزدار و معرفی چک رمزدار بین بانکی و ویژگی های این نوع از چک و سپس، تعریف چک رمزدار بانکی و توضیح تفاوت این نوع از چک رمزدار با چک رمزدار بین بانکی، در این بخش قصد داریم تا به این سوال پاسخ دهیم که سقف مبلغ چک رمزدار چه میزان می باشد؟

در پاسخ به این سوال که سقف مبلغ چک رمزدار چه میزان می باشد؟ باید گفت که قوانین و مقررات بانکی کشور، سقف مبلغ چک رمزدار را مشخص نکرده و بنابراین سقف مبلغ چک رمزدار همچون چک عادی با محدودیت قانونی مواجه نمی باشد. در نتیجه، مشتری می تواند برای هر مبلغ مورد نظر خود از بانک مربوطه، درخواست صدور چک رمزدار نماید.

نحوه استعلام چک رمزدار

از ابتدای سال ۱۴۰۰ و با اعلام بانک مرکزی، سامانه صیاد کار خود را رسما آغاز نمود؛ با این توضیح که ثبت چک و سایر عملیت مربوط به ان در این سامانه الزامی گردید. یکی از عملیات مربوط به چک، استعلام چک بوده که با وارد کردن شناسه صیادی چک در سامانه صیاد، برای متقاضی امکان پذیر می باشد. بنابراین ممکن است این سوال مطرح شود که نحوه استعلام چک رمزدار به چه صورت می باشد؟

در پاسخ به این سوال که نحوه استعلام چک رمزدار به چه صورت می باشد؟ باید گفت که با توجه به اینکه تا کنون، اطلاعیه ای مبنی بر امکان استعلام چک رمزدار از طریق سامانه صیاد یا همان سامانه پیچک از سوی بانک مرکزی اعلام نگردیده، در حال حاضر، استعلام چک رمزدار تنها از طریق مراجعه به شعبه بانک صادر کننده آن و به روش حضوری برای متقاضیان امکان پذیر می باشد.

فرق چک تضمین شده و رمزدار

در بخش های قبل، گفتیم که چک رمز دار، بر دو نو ع می باشد: چک رمزدار بانکی و چک رمزدار بین بانکی. همچنین، توضیح دادیم که چک رمزدار بانکی، چکی است که با درخواست مشتری، توسط بانک، در وجه اشخاص حقیقی و حقوقی صادر می شود و نه بانک دیگر؛ در حالی که، چک رمزدار بین بانکی، چکی است که به در خواست مشتری، توسط بانک، برای یک بانک دیگر و بر عهده آن بانک صادر می گردد.

اما، یکی دیگر از انواع چک که در نظام بانکی کشور ما وجود داشته و دارای کاربردهای مهمی می باشد، چک تضمین شده است؛ در این نوع از چک، چک، به درخواست مشتری ولی از سوی بانک، صادر شده و پرداخت وجه چک، از طرف بانک، تضمین می گردد. بنابراین، ممکن است، این سوال، مطرح شود که فرق چک تضمین شده و رمزدار چیست؟ به همین دلیل، در این قسمت، به توضیح فرق چک تضمین شده و رمزدار پرداخته، که شامل موارد زیر می باشد:

زمانی که چک تضمین شده، توسط بانک صادر می شود، وجه چک از حساب متقاضی کسر می گردد. بنابراین، با انجام این عمل، بانک، عملا، پرداخت وجه چک تضمین شده را ضمانت می کند.

بر خلاف چک های رمزدار، امکان نقد کردن چک تضمین شده و دریافت وجه آن، به صورت نقدی وجود دارد.

در رابطه با چک تضمین شده، نمی توان دستور یا تقاضای مسدودی و منع پرداخت را به بانک ارائه داد. به نحوی که حتی، با فوت و ورشکستگی متقاضی صدور چک، نیز بانک، وجه چک را به دارنده، پرداخت خواهد کرد.

تا پیش از اصلاح مقررات قانون صدور چک، چک تضمین شده، به صورت حامل نیز صادر میشد و این مورد، یکی از موارد فرق چک تضمین شده و رمزدار بود؛ اما با اصلاح مقررات قانون صدور چک، در حال حاضر، صدور چک تضمین شده، صرفا از طریق سامانه صیاد و با درج نام گیرنده، امکان پذیر بوده و بنابراین، چک تضمین شده نیز دیگر به صورت حامل، قابلیت صدور نخواهد داشت.

در سیستم بانکی کشور ما، انواع متفاوتی از چک، وجود داشته که در این مقاله، به بررسی برخی از آنها پرداختیم. یکی از انواع چک، در سیستم بانکی کشور ما، چک بین بانکی بوده که دارای هزینه و مقررات مخصوص به خود می باشد. مطالعه مقاله زیر، جهت آشنایی با مقررات این نوع از چک، توصیه می شود.

چک صیاد چیست؟

چک صیادی، نوع جدیدی از چک بوده که مطابق مقررات قانون جدید صدور چک، از طریق سامانه صیاد و تحت نظارت مستقیم بانک مرکزی صادر می گردد. رنگ بنفش، شناسه صیادی چک، امکان اجرای مستقیم و لزوم ثبت در سامانه صیاد از ویژگی های چک صیاد می باشد. نحوه گرفتن دسته چک صیادی از طریق درخواست به شعبه و احراز اعتبار متقاضی توسط بانک مرکزی می باشد.

چک، سفته و برات، سه گروه اصلی از اسناد تجاری می باشند. در این میان، چک به دلیل ویژگی های خاص خود همچون امکان تعقیب کیفری صادرکننده از محبوبیت بیشتری در میان درست اندرکاران عرصه تجارت و افراد عادی غیر تاجر برخوردار بوده و در نتیجه در بیشتر مبادلات تجاری، از چک به عنوان وسیله پرداخت استفاده می شود.

با این وجود، در سال های اخیر به دلیل نبود نظارت کافی بر روی روند صدور دسته چک از سوی بانک ها، افراد بسیاری که بخش بزگی از آن ها هیچ گونه آشناییی با مقررات چک و الزامات آن نداشتند، اقدام به گرفتن دسته چک از بانک و صدور چک نمودند، که طبیعتا به دلیل عدم آگاهی از مقررات چک و تبعات صدور چک بلامحل، تعداد قابل توجهی از این چک ها برگشت خورده و پرونده های بسیاری با موضوع چک برگشتی در سیستم قضایی کشور ما تشکیل گردید.

در سال ۹۶ بانک مرکزی با هدف حل این مشکل، سامانه ای را با نام سامانه صیاد راه اندازی نمود و اقدام به صدور چک هایی از طریق این سامانه کرد که چک صیاد نامیده می شود. از آنجا که چک صیاد، دارای ویژگی های منحصر به فرد بوده و نحوه گرفتن دسته چک صیاد نیز از قواعد خاصی تبعیت کرده، در این مقاله ابتدا به این سوال پاسخ داده که چک صیاد چیست؟ سپس ویژگی های چک صیادی و تفاوت آن با چک های سنتی را بررسی نموده و در پایان، نحوه گرفتن دسته چک صیادی را توضیح خواهیم داد.

چک صیاد چیست؟

در سال ۹۶ بانک مرکزی با هدف کنترل معاملات چک و کاهش حجم پرونده های چک برگشتی و آمار زندانیان چک، سامانه ای را با نام سامانه صدور یکپارچه دسته چک به اختصار سامانه صیاد راه اندازی نمود تا با ملزم ساختن بانک ها برای صدور دسته چک از طریق این سامانه و هم چنین الزامی کردن ثبت چک و سایر عملیات مربوط به آن در سامانه مذکور، نظارت خود را بر روند صدور دسته چک و معاملات مربوط به چک افزایش داده و در نتیجه آمار مربوط به چک های برگشتی را کاهش دهد.

مطابق ماده ۶ قانون جدید صدور چک :« بانکها مکلفند برای ارائه دسته چک به مشتریان خود، صرفا از طریق سامانه صدور یکپارچه چک (صیاد) نزد بانک مرکزی اقدام نمایند…» بنابراین بر خلاف گذشته که ابتکار عمل احراز شرایط متقاضی دسته چک در دست شعب بانک ها بود، با راه اندازی سامانه صیاد و لزوم صدور چک صیاد از طریق این سامانه، ابتکار عمل از دست شعب بانک خارج شده و بانک مرکزی راسا بر روند صور دسته چک و احراز صلاحیت متقاضیان دسته چک نظارت می نماید.

بنابراین، در پاسخ به این سوال که چک صیاد چیست؟ می توان گفت که چک صیادی، چه به شکل چک الکترونیکی و چه به شکل چک کاغذی، نوع جدیدی از چک بوده که مطابق مقررات قانون جدید صدور چک، از طریق سامانه صیاد و تحت نظارت مستقیم بانک مرکزی صادر می گردد. بر روی چک صیاد، در قسمت بالا سمت چپ چک ، عددی ۱۶ رقمی درج شده که شناسه صیادی چک بوده و کلیه عملیات مربوط به چک صیاد از جمله انتقال چک در سامانه صیاد از طریق این شماره منحصر به فرد در سامانه صیاد قابل انجام می باشد. سامانه شاپرک، اپلیکیشن های مناسب ثبت چک صیاد را در بخش برنامک های طرح چک خود، معرفی نموده است.

ویژگی های چک صیادی و تفاوت آن با چک های سنتی

در بخش قبل به این سوال پاسخ دادیم که چک صیادی چیست و توضیح دادیم که به چکی که از طریق سامانه صیاد و تحت نظارت مستقیم بانک مرکزی صادر می گردد، چک صیاد گفته می شود در واقع، این چک، یکی از انواع چک بانکی است.. آنچه مسلم است این نکته است که چک صیادی از جهات متعددی متفاوت از چک های سنتی بوده و دارای ویژگی های منحصر به فرد خود می باشد. به همین دلیل، در این بخش به توضیح ویژگی های چک صیادی و تفاوت آن با چک های سنتی می پردازیم.

ویژگی های چک صیادی و تفاوت آن با چک های سنتی از نظر خصوصیات ظاهری

اولین ویژگی چک صیادی و تفاوت آن با چک های سنتی را می توان در خصوصیات ظاهری چک جستجو نمود. بر اساس اعلام بانک مرکزی و با توجه به شکل چک های صیادی منتشر شده، می توان گفت که مهم ترین ویژگی های چک صیادی و تفاوت آن با چک های سنتی از نظر خصوصیات ظاهری به شرح زیر می باشد:

۱- رنگ چک صیادی، ترکیبی از بنفش و صورتی می باشد.

۲- بر روی چک صیادی در قسمت بالا سمت چپ چک ، عددی ۱۶ رقمی درج شده که شناسه صیادی چک می باشد.

۳- در قسمت پایین سمت چپ چک صیادی، عبارت «کارسازی این چک منوط به ثبت صدور، دریافت و انتقال آن در سامانه صیاد است» قید شده است

۴- ابعاد تمام برگه های چک صیادی ۱۷۰ در ۸۵ میلیمتر می باشد.

۵- استفاده از کاغذ واتر مارک مولتی تن با آرم شرکت سهامی چاپخانه دولتی ایران، که در مقابل نور نمایان می شود.

ویژگی های چک صیادی و تفاوت آن با چک های سنتی از نظر لزوم ثبت عملیات چک در سامانه صیاد

بر اساس قانون جدید صدور چک، چک صیادی باید در سامانه صیاد ثبت گردیده و کلیه عملیات آن یعنی انتقال، استعلام و تایید چک صیادی از طریق سامانه صیاد انجام گیرد؛ این در حالی است که چنین الزامی در مورد چک های سنتی، پیش از راه اندازی سامانه صیاد وجود نداشت. ویژگی های چک صیادی و تفاوت آن با چک های سنتی از نظر لزوم ثبت عملیات چک در سامانه صیاد به شرح زیر می باشد:

۱- ثبت چک صیاد در سامانه صیاد

دارندگان چک موظف هستند تا پیش از انجام هر گونه عملیات بر روی چک، برگ چک صیاد خود را در سامانه صیاد ثبت نمایند. در حال حاضر، سامانه صیاد سایت بانک مرکزی، فاقد امکان ثبت چک بوده و در نتیجه ثبت چک در سامانه صیاد تنها از طریق سامانه صیاد اپلیکیشن های پرداخت موبایل و درگاه های اینترنتی بانکی قابل انجام می باشد.

۲- انتقال چک صیاد

بر اساس قانون جدید صدور چک، انتقال چک صیاد به دیگری، تنها با ثبت این انتقال و وارد کردن اطلاعات هویتی انتقال گیرنده در سامانه صیاد امکان پذیر می باشد. بنابراین بر خلاف چک های سنتی، صدور و انتقال چک صیاد به شکل حامل ممنوع بوده وبه عبارت بهتر، امکان پذیر نمی باشد. همچون ثبت چک، انتقال چک صیاد نیز در حال حاضر تنها از طریق سامانه صیاد اپلیکیشن های پرداخت موبایل و درگاه های اینترنتی بانکی قابل انجام می باشد.

۳- تایید چک صیاد

به موجب اعلام بانک مرکزی، انتقال چک از یک شخص به شخص دیگر، علاوه بر ثبت انتقال چک در سامانه صیاد توسط انتقال دهنده، مستلزم تایید انتقال چک از سوی انتقال گیرنده چک نیز بوده؛ به نحوی که در صورت عدم تایید، انتقال چک انجام نگرفته و انتقال نامعتبر می باشد. تایید چک در سامانه صیاد نیز در حال حاضر تنها از طریق سامانه صیاد اپلیکیشن های پرداخت موبایل و درگاه های اینترنتی بانکی امکان پذیر می باشد.

۴- استعلام چک صیاد

چنانچه فردی قصد داشته تا انتقال چک صیادی را از شخص دیگری قبول نماید، می تواند با مراجعه به سامانه صیاد و با وارد کردن شناسه صیادی چک، برای استعلام چک صیاد با کد ملی و صادر کننده آن اقدام نماید. بر خلاف سایر مواردی که در بالا گفته شد، در حال حاضر، استعلام چک صیاد علاوه بر اپلیکیشن های پرداخت موبایل و درگاه های اینترنتی بانکی از طریق سامانه صیاد سایت بانک مرکزی نیز امکان پذیر می باشد.

ویژگی های چک صیادی و تفاوت آن با چک های سنتی از نظر انواع شکایت

در صورتی که دارنده چک صیادی در تاریخ چک با عدم موجودی صادر کننده چک مواجه گردد، از نظر انواع شکایت، چهار طریق شکایتی برای وی ممکن می باشد: اجرای چک از طریق ثبت، طرح دعوای حقوقی، شکایت کیفری و اجرای مستقیم چک. سه طریق اول شکایت، هم در مورد چک صیادی و هم در مورد چک های سنتی قابل انجام می باشد، اما اجرای مستقیم چک تنها در مورد چک صیادی امکان پذیر بوده که در ادمه به توضیح این روش های شکایت می پردازیم.

۱- شکایت از چک صیاد از طریق اجرای ثبت

سریع ترین روش شکایت از صادرکننده چک صیاد، مراجعه به اجراییات ثبت و اجرای چک از طریق اجرای ثبت می باشد. حسن این روش آن است که دارنده چک صیاد، ملزم نبوده که در ابتدای شکایت هزینه ای را به اجرای ثبت پرداخته و تنها پس از وصول وجه چک باید ۳.۵ درصد آن را به ثبت بپردازد. اشکال این روش شکایت آن است که در این روش ، لاشه چک توسط اجرای ثبت اخذ و سوراخ می گردد. بنابراین بعدا دارنده چک نمی تواند از طریق دیگری برای اجرای چک صیاد اقدام نماید.

۲- شکایت از چک صیاد از طریق دعوای حقوقی

در روش شکایت دعوای حقوقی، در صورتی که مبلغ چک صیاد تا ۲۰ میلیون تومان باشد، از طریق شورای حل اختلاف و در غیر این صورت از طریق دادگاه حقوقی می توان برای وصول وجه چک اقدام نمود.

۳- شکایت از چک صیاد از طریق دعوای کیفری

در صورتی که چک صیاد، حقوقی نشده باشد، یعنی بیش از ۶ ماه از تاریخ مندرج در چک نگذشته وهمچنین بیش از ۶ ماه از تاریخ برگشت چک و اخذ گواهی عدم پرداخت نگذشته باشد، دارنده چک می تواند با مراجعه به دادسرا برای شکایت کیفری از چک صیاد اقدام نماید.

۴- شکایت از چک صیاد از طریق اجرای مستقیم چک

اجرای مستقیم چک صیاد در ماده ۲۳ قانون صدور چک جدید پیش بینی گردیده است. به موجب این ماده قانونی، دارنده چک می تواند از دادگاه صالح حقوقی، صدور اجراییه برای دریافت وجه چک و حق الوکاله وکیل خود را درخواست نماید. در این صورت بدون آنکه نیاز به تشکیل جلسه دادرسی باشد، دادگاه در صورت احراز شرایط، بدون صدور رای، مستقیما اقدام به صدور اجراییه نموده و دارنده چک می تواند بدون نیاز به طی کردن مراحل دادرسی بدوی و تجدیدنظر، با در دست داشتن این اجراییه، مستقما به واحد اجرای دادگاه مراجعه نموده و برای وصول طلب خود اقدام نماید.

نحوه گرفتن دسته چک صیادی

پس از اینکه در بخش های قبل در مورد مفهوم چک صیادی توضیح دادیم و ویژگی های چک صیادی و تفاوت آن با چک های سنتی را بررسی کردیم، اکنون در این بخش، نحوه گرفتن دسته چک صیادی را توضیح خواهیم داد. نحوه گرفتن دسته چک صیادی، مطابق مراحل زیر می باشد:

۱- متقاضی گرفتن دسته چک صیادی باید به یکی از شعب بانک مورد نظر خود مراجعه نموده و درخواست صدور دسته چک صیادی را به همراه مدارک لازم به شعبه بانک تحویل دهد.

۲- شعبه بانک، درخواست گرفتن دسته چک صیاد را در سامانه صیاد بانک مرکزی ثبت نموده و در صورتی که بانک مرکزی، اعتبارمتقاضی را احراز نماید، مجوز صدور دسته چک صیادی را صادر خواهد نمود.

نحوه بررسی اعتبار متقاضی دسته چک صیادی، در ماده ۶ قانوان چدید صدور چک مشخص گردیده است. به موجب این ماده: « بانکها مکلفند برای ارائه دسته چک به مشتریان خود، صرفا از طریق سامانه صدور یکپارچه چک (صیاد) نزد بانک مرکزی اقدام نمایند. این سامانه پس از اطمینان از صحت مشخصات متقاضی با استعلام از سامانه نظام هویت سنجی الکترونیکی بانکی و نبود ممنوعیت قانونی، حسب مورد نسبت به دریافت گزارش اعتباری از سامانه ملی اعتبارسنجی … اقدام نموده و متناسب با نتایج دریافتی، سقف اعتبار مجاز متقاضی را محاسبه و به هر برگه چک شناسه یکتا و مدت اعتبار اختصاص میدهد. »

لازم به ذکر است که در حال حاضر، بر اساس تصمیم مجلس شورای اسلامی، شرط مدت اعتبار از شرایط صدور دسته چک صیاد حذف گردیده و این چک برای اعتبار با محدودیت زمانی مواجه نمی باشند.

۳- پس از صدور تاییدیه از سوی بانک مرکزی و احراز اعتبار متقتاضی دسته چک صیاد، دسته چک جدید صادر شده و از طریق شعبه به فرد تحویل داده می شود.

شناسه صیاد چک کجاست

با توجه به اینکه برای انجام مراحل مربوط به ثبت، استعلام، دریافت و سایر عملیات مربوط به چک صیاد، نیاز به وارد کردن شناسه صیاد چک مورد نظر در سامانه صیاد بوده، این سوال، برای بسیاری از افراد متقاضی، مطرح می شود که شناسه صیاد چک کجاست و به چه نحو می توانند برای دریافت شناسه صیاد چک، اقدام نمایند؟

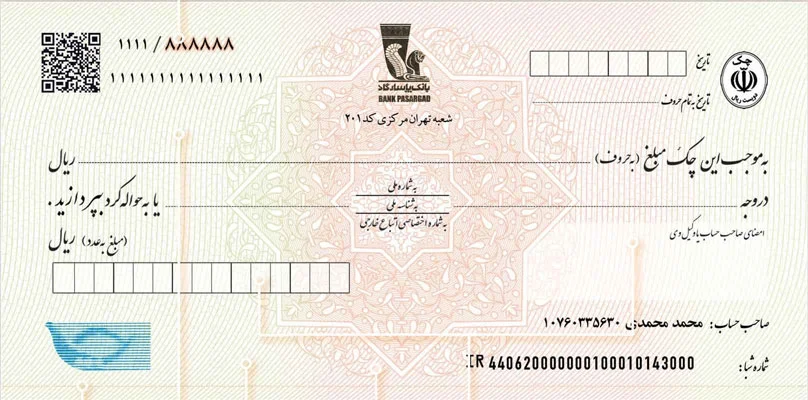

در پاسخ به این سوال که شناسه صیاد چک کجاست، باید گفت، شناسه صیاد چک، یک کد ۱۶ رقمی بوده که در قسمت بالا، سمت چپ چک صیاد، قابل مشاهده می باشد. دارندگان چک های صیادی، با وارد کردن این شناسه در سامانه صیاد، می توانند برای ثبت چک، انتقال آن و انجام سایر عملیات مربوط به چک در سامانه صیاد، اقدام نمایند. در تصویر زیر، محل قرارگیری شناسه صیاد چک، را ملاحظه می کنید.

بانک سپه با طراحی سامانه ثبت چک صیادی بانک سپه، به نشانی اینترنتی vbank.ebanksepah.ir و نرم افزار ثبت چک صیاد بانک سپه در نسخه های اندروید و IOS ، تمامی امکاناتی که مرتبط با چک های صیادی می باشد را در فضای اینترنتی ارائه می نماید.

منبع: سایت مشاوره حقوقی دینا